一种计算个人所得税的方法、系统、设备及介质与流程

本发明涉及企业信息化erp的领域,尤其涉及一种计算个人所得税的方法、系统、设备及介质。

背景技术:

1、随着个人所得税法的不断完善和纳税人收入来源的多样化,传统的个人所得税预扣预缴方法已难以满足实际需求。

2、薪酬管理系统中应纳税所得额基本都是通过工资项目中的‘增加项’、‘减少项’的标识来实现简单的加减计算。无法分项目定义公式、无法设置计算条件、无法实现乘除之类稍复杂的计算。收入合计、应纳税所得额关系严格对应,无法灵活配置。稍微复杂的需要就无法满足。无法实现一个计税期间中的多次发放,缺乏灵活性,难以根据纳税人的具体情况进行个性化调整。

技术实现思路

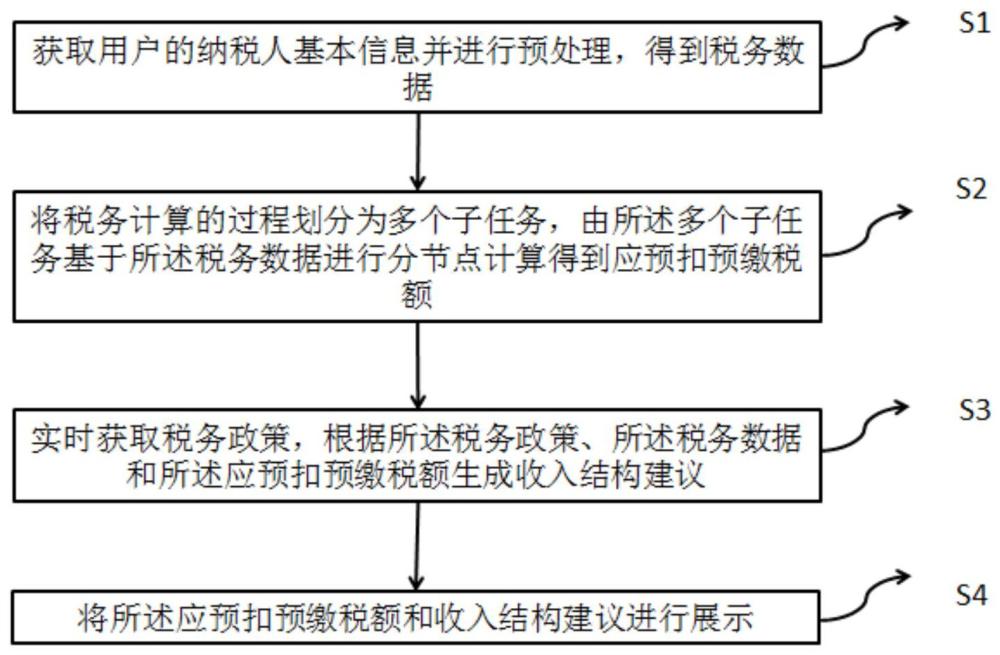

1、基于上述目的,本发明提出了一种计算个人所得税的方法,包括:

2、获取用户的纳税人基本信息并进行预处理,得到税务数据;

3、将税务计算的过程划分为多个子任务,由所述多个子任务基于所述税务数据进行分节点计算得到应预扣预缴税额;

4、实时获取税务政策,根据所述税务政策、所述税务数据和所述应预扣预缴税额生成收入结构建议;

5、将所述应预扣预缴税额和收入结构建议进行展示。

6、在一些实施例中,所述获取用户的纳税人基本信息并进行预处理,得到税务数据的步骤包括:

7、将从不同来源获取的用户的纳税人基本信息整合到数据结构中;

8、对所述用户的纳税人基本信息进行数据清洗和标准化,得到税务数据;

9、其中,所述税务数据包括工资项目、计算条件、计算顺序和计算公式。

10、在一些实施例中,所述由所述多个子任务基于所述税务数据进行分节点计算得到应预扣预缴税额的步骤包括:

11、通过第一节点上的第一子任务基于所述计算顺序解析所述税务数据,得到累计预缴应纳税所得额;

12、通过第二节点上的第二子任务将所述累计预缴应纳税所得额逐级匹配税率,动态调整预扣预缴税额;

13、通过第三节点上的第三子任务基于所述累计预缴应纳税所得额和动态调整后的预扣预缴税额计算得到应预扣预缴税额。

14、在一些实施例中,所述通过第一节点上的第一子任务基于所述计算顺序解析所述税务数据,得到累计预缴应纳税所得额的步骤包括:

15、通过第一节点上的第一子任务将税务数据中的工资项目按照计算顺序解析;

16、基于解析后的数据和所述计算条件生成应发合计和扣除合计;

17、通过按工资项目存储在计算公式数据表中的计算公式,基于所述应发合计和扣除合计计算得到累计预缴应纳税所得额,其中,所述累计预缴应纳税所得额=应发合计-扣除合计。

18、在一些实施例中,通过第二节点上的第二子任务将所述累计预缴应纳税所得额逐级匹配税率,动态调整预扣预缴税额的步骤包括:

19、通过第二节点上的第二子任务获取税率表,将所述累计预缴应纳税所得额与税率表中的各级次进行比较,找到其所属的税率级次,并基于税率级次确定税率变动;

20、确定历史月份是否已经预扣预缴部分税额;

21、响应于历史月份已经预扣预缴部分税额,则从预扣预缴税额中减去历史月份已经预扣预缴部分税额;

22、响应于税率提高,则对应增加本月预扣预缴的税额。

23、在一些实施例中,所述通过第三节点上的第三子任务基于所述累计预缴应纳税所得额和动态调整后的已预扣预缴税额计算得到应预扣预缴税额的步骤包括:

24、通过第三节点上的第三子任务基于所述累计预缴应纳税所得额和已预扣预缴税额计算得到本期应预扣预缴税额,其中,本期应预扣预缴税额=(累计预缴应纳税所得额×税率-速算扣除数)-已预扣预缴税额;

25、对所述本期应预扣预缴税额进行数据校验和复核,得到应预扣预缴税额。

26、在一些实施例中,实时获取税务政策,根据所述税务政策、所述税务数据和所述应预扣预缴税额生成收入结构建议;

27、根据所述税务数据和所述应预扣预缴税额评估当前收入结构;

28、根据所述税务政策分析得到不同收入来源的税负情况;

29、基于所述收入结构和税负情况生成收入结构建议。

30、本发明提出了一种计算个人所得税的系统,包括:

31、获取单元,配置为用于获取用户的纳税人基本信息并进行预处理,得到税务数据;

32、计算单元,配置为用于将税务计算的过程划分为多个子任务,由所述多个子任务基于所述税务数据进行分节点计算得到应预扣预缴税额;

33、建议单元,配置为用于实时获取税务政策,根据所述税务政策、所述税务数据和所述应预扣预缴税额生成收入结构建议;

34、展示单元,配置为用于将所述应预扣预缴税额和收入结构建议进行展示。

35、本发明提出了一种计算机设备,包括:

36、至少一个处理器;以及存储器,所述存储器存储有可在所述处理器上运行的计算机程序,所述处理器执行所述程序时执行所述一种计算个人所得税的方法的步骤。

37、本发明提出了一种计算机可读存储介质,所述计算机可读存储介质存储有计算机程序,所述计算机程序被处理器执行时执行所述一种计算个人所得税的方法的步骤。

38、本发明至少具有以下有益技术效果:

39、本发明提出了一种计算个人所得税的方法、系统、设备及介质,方法包括:获取用户的纳税人基本信息并进行预处理,得到税务数据;将税务计算的过程划分为多个子任务,由所述多个子任务基于所述税务数据进行分节点计算得到应预扣预缴税额;实时获取税务政策,根据所述税务政策、所述税务数据和所述应预扣预缴税额生成收入结构建议;将所述应预扣预缴税额和收入结构建议进行展示。

40、本发明采用累计预缴的方式计算出各员工的应缴税金,同时能识别出符合个人所得税简化处理政策的人员,实行简化计税,配置灵活、操作简单、操作人员只需简单的操作便可实现复杂的预扣预缴税金的计算、并且满足不同的业务场景。具有创新性、简化实现、实用通用、易推广的特点。

技术特征:

1.一种计算个人所得税的方法,其特征在于,包括:

2.根据权利要求1所述的一种计算个人所得税的方法,其特征在于,所述获取用户的纳税人基本信息并进行预处理,得到税务数据的步骤包括:

3.根据权利要求2所述的一种计算个人所得税的方法,其特征在于,所述由所述多个子任务基于所述税务数据进行分节点计算得到应预扣预缴税额的步骤包括:

4.根据权利要求3所述的一种计算个人所得税的方法,其特征在于,所述通过第一节点上的第一子任务基于所述计算顺序解析所述税务数据,得到累计预缴应纳税所得额的步骤包括:

5.根据权利要求3所述的一种计算个人所得税的方法,其特征在于,通过第二节点上的第二子任务将所述累计预缴应纳税所得额逐级匹配税率,动态调整预扣预缴税额的步骤包括:

6.根据权利要求3所述的一种计算个人所得税的方法,其特征在于,所述通过第三节点上的第三子任务基于所述累计预缴应纳税所得额和动态调整后的已预扣预缴税额计算得到应预扣预缴税额的步骤包括:

7.根据权利要求1所述的一种计算个人所得税的方法,其特征在于,实时获取税务政策,根据所述税务政策、所述税务数据和所述应预扣预缴税额生成收入结构建议;

8.一种计算个人所得税的系统,其特征在于,包括:

9.一种计算机设备,包括:

10.一种计算机可读存储介质,所述计算机可读存储介质存储有计算机程序,其特征在于,所述计算机程序被处理器执行时执行如权利要求1至7任一项所述一种计算个人所得税的方法的步骤。

技术总结

本发明涉及企业信息化ERP的领域,本发明提出了一种计算个人所得税的方法、系统、设备及介质,方法包括:获取用户的纳税人基本信息并进行预处理,得到税务数据;将税务计算的过程划分为多个子任务,由所述多个子任务基于所述税务数据进行分节点计算得到应预扣预缴税额;实时获取税务政策,根据所述税务政策、所述税务数据和所述应预扣预缴税额生成收入结构建议;将所述应预扣预缴税额和收入结构建议进行展示。本发明采用累计预缴的方式计算出各员工的应缴税金,同时能识别出符合个人所得税简化处理政策的人员,实行简化计税,配置灵活、操作简单、操作人员只需简单的操作便可实现复杂的预扣预缴税金的计算、并且满足不同的业务场景。

技术研发人员:樊金华

受保护的技术使用者:浪潮通用软件有限公司

技术研发日:

技术公布日:2024/11/26

- 还没有人留言评论。精彩留言会获得点赞!