一种基于数理统计的金融风险预测评估系统及方法

1.本发明涉及金融风险技术领域,尤其涉及一种基于数理统计的金融风险预测评估系统及方法。

背景技术:

2.金融投资还是实现企业扩张的重要手段。一家企业或公司的经营是否成功,其标志之一是看其是否在经营过程中获得了发展,而发展的具体体现包括了向外的扩展,这就是兼并、收购其他企业,并进行公司重组。

3.根据中国专利文献,公布号cn111754317a,所提供的一种金融投资数据测评方法及系统,其为投资者进行金融资产配置提供决策支持,但是面向的是单向面对个体用户,当个体用户数参与的数量足够多时,金融产品的收益也会随着产生波动。

4.数理统计是伴随着概率论的发展而发展起来的一个数学分支,研究如何有效的收集、整理和分析受随机因素影响的数据,十分贴合金融数据的统计、计算和分析,随着社会发展,金融领域的面向范围更加广泛,也有众多个体用户涌入,金融产品也层次不齐,但是,个体用户数量与日俱增,并且因为个体用户经验层次不齐,每个个体用户都面临着金融投资风险,而同时因为个体用户的增加,个体用户的金融习惯对金融机构和金融产品也会带来收益风险,虽然已有金融风险评估的产品,但是多为单面面对个体用户或者金融机构,这就容易造成“信息差”,并且很少利用到数理统计特性,通过数理统计分析规律并进行走向预测和推算来对金融机构和个体用户进行风控管理。

技术实现要素:

5.本发明的目的是为了解决现有技术中存在的缺陷,而提出的一种基于数理统计的金融风险预测评估系统及方法。

6.为了实现上述目的,本发明采用了如下技术方案:

7.根据本发明的一个方面,提供了一种基于数理统计的金融风险预测评估系统。

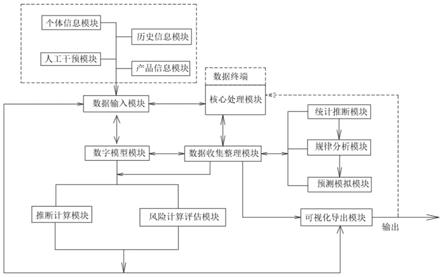

8.一种基于数理统计的金融风险预测评估系统,包括用于从数据终端和人工输入获取可用评估参数的数据输入模块、数字模型模块、用于将各个类型数据中将有用的数字信息提取和整理的数据收集整理模块、统计推断模块、用于计算和分析出数据粗略规律的规律分析模块、用于加入未来时间的随即变量数值进行模拟变化的预测模拟模块、推断计算模块、用于根据预测对象带来损失和收益的对比判断风险等级的风险计算评估模块、用于将获得数据以图表或图形的方式导出至连接模块上的可视化导出模块和为所有模块提供计算分析的核心处理模块,其中,所述数据输入模块通过数字模型模块连接推断计算模块,所述推断计算模块与所述风险计算评估模块相连接,所述推断计算模块与所述风险计算评估模块均连接所述可视化导出模块和所述数字模型模块,所述数字模型模块通过所述数据收集整理模块相连接,所述数据收集整理模块分别连接所述统计推断模块、规律分析模块和预测模拟模块,所述数据收集整理模块与所述风险评估模块相连接,所述推断计算模块

与所述风险计算评估模块均与所述数据输入模块相连接。

9.进一步地,所述数字模型模块采用数理统计模型,优先选用二元回归模型运算。

10.进一步地,所述规律分析模块包括关键指标抽取模块、关键指标标记模块和指标规律化模块。

11.进一步地,所述数据输入模块包括人工干预模块、历史信息模块、产品信息模块和个体信息模块,所述历史信息模块用于获得历史金融风险信息和利用已知的风险评估规律曲线对比历史金融风险事件评估规律曲线,个体信息模块包括用户资质模块和用户习惯模块,其中,所述个体信息模块用于获得个人资产情况、征信情况和承受损失额度。

12.进一步地,所述预测模拟模块用于根据输入至模拟出最佳收益走向、最差收益走向以及最接近现有指标变量收益走向,同时作为参考数值。

13.进一步地,所述推断计算模块用于根据持有资产、预计投入量带入产品预测发展轨迹中,计算出收益以及损失的数值,同时进行曲线化。

14.本发明的另一个目的在于:一种基于数理统计的金融风险预测评估方法,因此本发明在上述技术方案的基础上,同时提出如下技术方案:

15.一种基于数理统计的金融风险预测评估方法,包括以下步骤:

16.步骤一:采集金融产品信息、关联金融产品数据、个体信息以及需求信息发送至系统中;

17.步骤二:将关联金融产品数据和金融产品信息输入至系统进行模拟,获得金融产品分析数据和走向预测;

18.步骤三:将个体信息和金融产品输入至系统进行模拟,获得个体贡献度以及收益损失占比和走向预测;

19.步骤四:将个体信息、需求信息和金融产品输入至系统进行模拟,获得个体收益风险预测;

20.步骤五:获得个体信息风险等级推断和金融产品风险等级推断,并将风险等级归纳到相应的等级内;

21.步骤六:将上述步骤二-步骤五获得的信息同步输入并整理,计算金融风险分析数据,获得风险区间;

22.步骤七:将所有计算信息整理分类,发送评估反馈报告。

23.进一步地,用于步骤五中的风险等级推断,将个体信息作为主体,每当金融产品及关联金融数据产生变化时,分析个体收益曲线,当收益或者损失波动大于7%时,将金融产品变化点作为相对个体的变化节点进行数据记录;

24.将金融产品作为主体,当每个不同等级的个体信息数量变化时,分析金融结构收益曲线,当收益或者损失大于5-15%时,以每个5%的波动曲线端点作为一个变化节点进行记录。

25.相比于现有技术,本发明的有益效果在于:能够分别对金融产品和对用户进行风险评估,可以同时面向金融机构和个体单位使用,预测和模拟金融产品走向,评估个体资产面对走向趋势所可能产生的收益和损失来判断风险数值,预测个体资产和置信度,评估个人的金融习惯和行为来判断是否会带来坏账从而判断风险数值,同时具备学习能力,将所有的判断预测分类整合成历史数据和分类风险等级,方便快速的对比、参照和评估,并且生

成双向报告,可以有利用金融机构或者个体客户,通过更加全面的评估报告和自己计划来对自己有一个主观的更符合自己意向的风险评估。

附图说明

26.附图用来提供对本发明的进一步理解,并且构成说明书的一部分,与本发明的实施例一起用于解释本发明,并不构成对本发明的限制。

27.图1为本发明提出的基于数理统计的金融风险预测评估系统的流程图;

28.图2为本发明提出的基于数理统计的金融风险预测评估方法的步骤流程图。

具体实施方式

29.下面将结合本发明实施例中的附图,对本发明实施例中的技术方案进行清楚、完整地描述,显然,所描述的实施例仅仅是本发明一部分实施例,而不是全部的实施例。

30.在本发明的描述中,需要理解的是,术语“上”、“下”、“前”、“后”、“左”、“右”、“顶”、“底”、“内”、“外”等指示的方位或位置关系为基于附图所示的方位或位置关系,仅是为了便于描述本发明和简化描述,而不是指示或暗示所指的装置或元件必须具有特定的方位、以特定的方位构造和操作,因此不能理解为对本发明的限制。

31.参照图1,一种基于数理统计的金融风险预测评估系统,包括用于从数据终端和人工输入获取可用评估参数的数据输入模块、数字模型模块、用于将各个类型数据中将有用的数字信息提取和整理的数据收集整理模块、统计推断模块、用于计算和分析出数据粗略规律的规律分析模块、用于加入未来时间的随即变量数值进行模拟变化的预测模拟模块、推断计算模块、用于根据预测对象带来损失和收益的对比判断风险等级的风险计算评估模块、用于将获得数据以图表或图形的方式导出至连接模块上的可视化导出模块和为所有模块提供计算分析的核心处理模块,其中,所述数据输入模块通过数字模型模块连接推断计算模块,所述推断计算模块与所述风险计算评估模块相连接,所述推断计算模块与所述风险计算评估模块均连接所述可视化导出模块和所述数字模型模块,所述数字模型模块通过所述数据收集整理模块相连接,所述数据收集整理模块分别连接所述统计推断模块、规律分析模块和预测模拟模块,所述数据收集整理模块与所述风险评估模块相连接,所述推断计算模块与所述风险计算评估模块均与所述数据输入模块相连接。

32.本实施例中,所述数字模型模块计算优先采用二元回归模型运算,所述数据输入模块连接有核心处理模块,所述核心处理模块为英特尔i7中心处理器,且可通过wifi模块连接阿里云服务器,所述核心处理模块采用wind通用型数据终端。

33.在一个实施例中,所述规律分析模块包括关键指标抽取模块、关键指标标记模块和指标规律化模块。

34.具体的,所述关键指标抽取模块用于提取并标记“蝴蝶效应”最大的指标作为节点,即此指标变化后,整个模型指标变量数值、规律曲线以及评估结果等均产生波动的指标,其中,根据曲线图判断波动变化,波动幅度可进行预先设定(预设范围在5-50%之间);

35.所述关键指标标记模块用于记录产生关键指标前后的各项数据变化,并数据整个作为标记节点;

36.所述指标规律化用于通过数字模型获得变量曲线,并将上述模块获得的标记节点

数据输入,判断节点变化后相应的其它指标变化,通过相同节点的多次变化判断变化规律。

37.在一个实施例中,所述数据输入模块包括人工干预模块、历史信息模块、产品信息模块和个体信息模块,所述历史信息模块用于获得历史金融风险信息和利用已知的风险评估规律曲线对比历史金融风险事件评估规律曲线,个体信息模块包括用户资质模块和用户习惯模块,其中,所述个体信息模块用于获得个人资产情况、征信情况和承受损失额度。

38.在一个实施例中,所述预测模拟模块用于根据输入至模拟出最佳收益走向、最差收益走向以及最接近现有指标变量收益走向,同时作为参考数值。

39.在一个实施例中,所述推断计算模块用于根据持有资产、预计投入量带入产品预测发展轨迹中,计算出收益以及损失的数值,同时进行曲线化。

40.具体的,历史规律节点在于,通过神经学习网络,不断学习变化节点,并对节点进行分类,当现有信息出现节点,会依照,节点大致预测-节点变化分类-节点数据匹配-分析获得节点发展趋势数据等步骤进行筛选分析。

41.根据本发明的另一个实施例,提供了一种基于数理统计的金融风险预测评估方法。

42.参照图2,一种基于数理统计的金融风险预测评估方法,包括以下步骤:

43.步骤s101:采集金融产品信息、关联金融产品数据、个体信息以及需求信息发送至系统中;

44.步骤s103:将关联金融产品数据和金融产品信息输入至系统进行模拟,获得金融产品分析数据和走向预测;

45.具体的,利用数理统计模型,获得分析和预测,并将分析数据利用曲线图表示和散点图表示,从而判断走向规律,并将走向规律,按现有变量和预测数据,预测不低于7天的时间后的模拟预测数据。

46.步骤s105:将个体信息和金融产品输入至系统进行模拟,获得个体贡献度以及收益损失占比和走向预测;

47.具体的,将个体信息作为主体对象,将金融产品的规律变化加入个体信息,获得在个体所可能产生的收益损失,并利用金融产品数据,模拟判断个体损失到达多少幅度后可以产生收益或者损失,从而预测个体风险,获得走向预测曲线。

48.步骤s107:将个体信息、需求信息和金融产品输入至系统进行模拟,获得个体收益风险预测;

49.具体的,将个体信息作为主体对象时,加入金融产品和个体信息的需求信息作为预测范围,(需求信息为个体和金融机构所能承受的损失程度和所想要到达的收益程度),当个体产生收益或者损失时,通过现有规律,判断在多长时间内可以达到收益平衡或者收益大于损失,从而判断个体收益风险。

50.步骤s109:获得个体信息风险等级推断和金融产品风险等级推断,并将风险等级归纳到相应的等级内;

51.具体的,个体信息风险等级为金融产生对个体用户所产生的收益损失影响幅度来判断,损失数值超过投入数值,每5%加减10分;损失数值等于投入数值减5分;损失数值为0,收益大于投入数值,每5%加2分,超过15%后,每5%加5分,根据个体需求等于风险等级分值区间,默认分值小于0时,认为危险,分值大于0低于15时,认为风险中等,分值大于15

时,认为正常.

52.更具体的,金融产品风险等级为个体用户的金融行为所可能带来的波动,期间通过征信系统和金融系统获得用户金融习惯和特性(即当个体用户损失幅度到达多少数值后选择放弃产品、达多少数值后选择持有产品、达多少数值后选择加购产品,并将个体用户分为不稳、正常、稳定三个类型等级,将三个不同类型等级的用户对应产品的发展曲线规律进行模拟预测,来判断三个不同类型等级的用户在每个时间段损失或增加后产生的影响波动幅度。

53.步骤s111:将上述步骤s103-步骤s109获得的信息同步输入并整理,计算金融风险分析数据,获得风险区间;

54.具体的,金融产品短期内预测走向,金融产品走势曲线接受3-5%的波动,个体用户平稳还贷预测走向,个体用户走势曲线下滑则代表危险。

55.步骤s113:将所有计算信息整理分类,发送评估反馈报告。

56.具体的,用于上述步骤s109风险等级推断中,将个体信息作为主体,每当金融产品及关联金融数据产生变化时,分析个体收益曲线,当收益或者损失波动大于7%时;

57.将金融产品变化点作为相对个体的变化节点进行数据记录,将金融产品作为主体,当每个不同等级的个体信息数量变化时,分析金融结构收益曲线,当收益或者损失大于5-15%时,以每个5%的波动曲线端点作为一个变化节点进行记录。

58.以上所述,仅为本发明较佳的具体实施方式,但本发明的保护范围并不局限于此,任何熟悉本技术领域的技术人员在本发明揭露的技术范围内,根据本发明的技术方案及其发明构思加以等同替换或改变,都应涵盖在本发明的保护范围之内。

相关技术

网友询问留言

已有0条留言

- 还没有人留言评论。精彩留言会获得点赞!

1