控制贷款风险的方法及装置与流程

1.本发明涉及计算机数据处理技术领域,尤指一种控制贷款风险的方法及装置。

背景技术:

2.本部分旨在为权利要求书中陈述的本发明实施例提供背景或上下文。此处的描述不因为包括在本部分中就承认是现有技术。

3.在银行业务场景中,贷款是银行的重要业务,控制贷款风险是银行运营的重要前提。目前,在贷款业务处理过程中,通常是依靠人为经验进行审核,在某些情况下,不能控制贷款中存在的一些风险。

技术实现要素:

4.为解决现有技术存在的问题,本发明提出了一种控制贷款风险的方法及装置。

5.在本发明实施例的第一方面,提出了一种控制贷款风险的方法,包括:

6.对银行客户进行分类,获得多个客户集合;

7.对于每个客户集合,依据该客户集合的交易数据和贷款数据,确定该客户集合对应的交易矩阵和贷款不良率;

8.依据贷款不良率,确定多个风险客户集合;

9.依据交易矩阵和风险客户集合,确定每个客户集合对应的贷款风险预测模型;

10.当客户申请贷款时,依据该客户归属的客户集合对应的贷款风险预测模型,对本次贷款进行风险控制。

11.在本发明实施例的第二方面,提出了一种控制贷款风险的装置,包括:

12.分类模块,用于对银行客户进行分类,获得多个客户集合;

13.数据处理模块,用于对于每个客户集合,依据该客户集合的交易数据和贷款数据,确定该客户集合对应的交易矩阵和贷款不良率;

14.风险客户集合确定模块,用于依据贷款不良率,确定多个风险客户集合;

15.模型确定模块,用于依据交易矩阵和风险客户集合,确定每个客户集合对应的贷款风险预测模型;

16.风险控制模块,用于当客户申请贷款时,依据该客户归属的客户集合对应的贷款风险预测模型,对本次贷款进行风险控制。

17.在本发明实施例的第三方面,提出了一种计算机设备,包括存储器、处理器及存储在存储器上并可在处理器上运行的计算机程序,所述处理器执行所述计算机程序时实现控制贷款风险的方法。

18.在本发明实施例的第四方面,提出了一种计算机可读存储介质,所述计算机可读存储介质存储有计算机程序,所述计算机程序被处理器执行时实现控制贷款风险的方法。

19.在本发明实施例的第五方面,提出了一种计算机程序产品,所述计算机程序产品包括计算机程序,所述计算机程序被处理器执行时实现控制贷款风险的方法。

20.本发明提出的控制贷款风险的方法及装置通过对银行客户进行分类,获得多个客户集合;对于每个客户集合,依据该客户集合的交易数据和贷款数据,确定该客户集合对应的交易矩阵和贷款不良率;依据贷款不良率,确定多个风险客户集合;依据交易矩阵和风险客户集合,确定每个客户集合对应的贷款风险预测模型;当客户申请贷款时,依据该客户归属的客户集合对应的贷款风险预测模型,对本次贷款进行风险控制,整体方案可以对贷款风险进行有效控制,降低贷款风险,增强银行的风险控制能力。

附图说明

21.为了更清楚地说明本技术实施例技术方案,下面将对实施例描述中所需要使用的附图作简单地介绍,显而易见地,下面描述中的附图是本技术的一些实施例,对于本领域普通技术人员来讲,在不付出创造性劳动的前提下,还可以根据这些附图获得其它的附图。

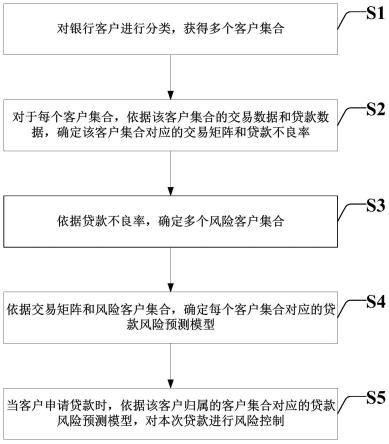

22.图1是本发明一实施例的控制贷款风险的方法流程示意图。

23.图2是本发明一实施例的确定该客户集合对应的交易矩阵和贷款不良率的流程示意图。

24.图3是本发明一实施例的确定每个客户集合对应的贷款风险预测模型的流程示意图。

25.图4是本发明一实施例的控制贷款风险的装置架构示意图。

26.图5是本发明一实施例的计算机设备结构示意图。

具体实施方式

27.下面将参考若干示例性实施方式来描述本发明的原理和精神。应当理解,给出这些实施方式仅仅是为了使本领域技术人员能够更好地理解进而实现本发明,而并非以任何方式限制本发明的范围。相反,提供这些实施方式是为了使本公开更加透彻和完整,并且能够将本公开的范围完整地传达给本领域的技术人员。

28.本领域技术人员知道,本发明的实施方式可以实现为一种系统、装置、设备、方法或计算机程序产品。因此,本公开可以具体实现为以下形式,即:完全的硬件、完全的软件(包括固件、驻留软件、微代码等),或者硬件和软件结合的形式。

29.根据本发明的实施方式,提出了一种控制贷款风险的方法及装置,涉及计算机数据处理技术领域。

30.下面参考本发明的若干代表性实施方式,详细阐释本发明的原理和精神。

31.图1是本发明一实施例的控制贷款风险的方法流程示意图。如图1所示,该方法包括:

32.s1,对银行客户进行分类,获得多个客户集合;

33.s2,对于每个客户集合,依据该客户集合的交易数据和贷款数据,确定该客户集合对应的交易矩阵和贷款不良率;

34.s3,依据贷款不良率,确定多个风险客户集合;

35.s4,依据交易矩阵和风险客户集合,确定每个客户集合对应的贷款风险预测模型;

36.s5,当客户申请贷款时,依据该客户归属的客户集合对应的贷款风险预测模型,对本次贷款进行风险控制。

37.为了对上述控制贷款风险的方法进行更为清楚的解释,下面结合每一步骤来进行详细说明。

38.在一实施例中,参考图2,在s2中,对于每个客户集合,依据该客户集合的交易数据和贷款数据,确定该客户集合对应的交易矩阵和贷款不良率,包括:

39.s21,将客户集合的贷款数据中涉及风险的贷款数据的占比作为该客户集合对应的贷款不良率;

40.s22,设定多个历史子时期;

41.s23,依据该客户集合在各个历史子时期的交易数据,确定该客户集合在各个历史子时期的交易矩阵;

42.s24,依据该客户集合在各个历史子时期的交易矩阵,确定该客户集合的时期关联长度;

43.s25,依据该客户集合的时期关联长度,确定当前时期对应的关联子时期;

44.s26,依据该客户集合在当前时期对应的关联子时期的交易数据,确定该客户集合对应的交易矩阵。

45.在一实施例中,(s23)依据该客户集合在各个历史子时期的交易数据,确定该客户集合在各个历史子时期的交易矩阵,包括:

46.s23-1,对于每一历史子时期,确定该客户集合在该历史子时期的每一交易数据的交易渠道和交易类别;

47.s23-2,将该交易数据作为该交易渠道和该交易类别的交易数据;

48.s23-3,依据该交易渠道和该交易类别的交易数据,将该交易数据包含的交易数量作为该交易渠道和该交易类别对应的交易数量;

49.s23-4,该客户集合在各个历史子时期的交易矩阵,其中,该交易矩阵的行对应交易渠道,列对应交易类别,对于该交易矩阵的每一元素,将该元素对应的交易渠道和交易类别对应的交易数量作为该元素的值。

50.在一实施例中,(s24)依据该客户集合在各个历史子时期的交易矩阵,确定该客户集合的时期关联长度,包括:

51.s24-1,对于每一历史子时期与在该子时期之后的每一后续历史子时期,确定该客户集合在该历史子时期的交易矩阵与在该后续历史子时期的交易矩阵的交易矩阵差;

52.s24-2,依据该交易矩阵差的行数和列数,对该矩阵差进行补0获得方阵,将获得的方阵的特征值作为该历史子时期与该后续历史子时期的关联特征值;

53.s24-3,依据该历史子时期与在该子时期之后的各个后续历史子时期的关联特征值,确定该历史子时期对应的关联子时期;

54.s24-4,依据该历史子时期对应的关联子时期,确定该历史子时期对应的时期关联长度;

55.s24-5,依据各个历史子时期对应的时期关联长度,确定该客户集合的时期关联长度。

56.在一实施例中,(s24-3)依据该历史子时期与在该子时期之后的各个后续历史子时期的关联特征值,确定该历史子时期对应的关联子时期,包括:

57.对于在该子时期之后的每一后续历史子时期,如果该历史子时期与该后续历史子

时期的关联特征值的模长都小于关联阈值,则将该后续历史子时期作为该历史子时期对应的关联子时期。

58.在一实施例中,(s24-4)依据该历史子时期对应的关联子时期,确定该历史子时期对应的时期关联长度,包括:

59.对于该历史子时期对应的每一关联子时期,确定该关联子时期与该历史子时期的时期差;

60.如果与该历史子时期的时期差小于该时期差的时期都是该历史子时期对应的关联子时期,则将该关联子时期作为该历史子时期对应的关联后续子时期;

61.将该历史子时期对应的关联后续子时期中时间最靠后的关联后续子时期作为该历史子时期对应的后续边界时期;

62.依据该历史子时期、该历史子时期对应的后续边界时期,确定该历史子时期对应的时期关联长度。

63.在一实施例中,(s26)依据该客户集合在当前时期对应的关联子时期的交易数据,确定该客户集合对应的交易矩阵,包括:

64.s26-1,确定该客户集合在当前时期对应的关联子时期的每一交易数据的交易渠道和交易类别;

65.s26-2,将该交易数据作为该交易渠道和该交易类别的交易数据;

66.s26-3,依据该交易渠道和该交易类别的交易数据,将该交易数据包含的交易数量作为该交易渠道和该交易类别对应的交易数量;

67.s26-4,确定该客户集合对应的交易矩阵,其中,该交易矩阵的行对应交易渠道,列对应交易类别,对于该交易矩阵的每一元素,将该元素对应的交易渠道和交易类别对应的交易数量作为该元素的值。

68.在一实施例中,在s3中,依据贷款不良率,确定多个风险客户集合,包括:

69.将对应的贷款不良率大于设定不良率的客户集合作为风险客户集合。

70.在一实施例中,参考图3,在s4中,依据交易矩阵和风险客户集合,确定每个客户集合对应的贷款风险预测模型,包括:

71.s41,对于每个客户集合,依据该客户集合对应的交易矩阵、各个风险客户集合对应的交易矩阵,确定该客户集合对应的风险客户集合;

72.s42,依据该客户集合对应的风险客户集合的交易数据和贷款数据,训练预测模型,获得该客户集合对应的贷款风险预测模型。

73.在s41中,对于每个客户集合,依据该客户集合对应的交易矩阵、各个风险客户集合对应的交易矩阵,确定该客户集合对应的风险客户集合,包括:

74.s41-1,对于每一风险客户集合,依据该风险客户集合对应的交易矩阵、该客户集合对应的交易矩阵,确定该风险客户集合对应该客户集合的差距矩阵差;

75.s41-2,当该风险客户集合对应该客户集合的差距矩阵差的行数等于列数时,将该风险客户集合对应该客户集合的差距矩阵差的非0特征值作为该风险客户集合对应的差距特征值;否则,依据该行数和该列数对该差距矩阵差进行补0获得方阵,将获得的方阵的非0特征值作为该风险客户集合对应的差距特征值;

76.s41-3,依据各个风险客户集合对应的差距特征值,确定该客户集合对应的风险客

户集合。

77.在一实施例中,(s41-1)对于每一风险客户集合,依据该风险客户集合对应的交易矩阵、该客户集合对应的交易矩阵,确定该风险客户集合对应该客户集合的差距矩阵差,包括:

78.将该风险客户集合对应的交易矩阵与该客户集合对应的交易矩阵的差作为该风险客户集合对应该客户集合的差距矩阵差。

79.需要说明的是,在进行上述矩阵差计算时,各个交易矩阵的数据的时间范围保持一致。

80.或者,在计算时选定矩阵中的一个矩阵位置,比如,行数是1和列数是1,依据两个矩阵在该位置的值,对矩阵中其他位置的值进行修正,之后依据修正的矩阵进行计算,这样可以解决数据的时长量纲不一致时导致的计算问题,在实际应用场景中,还可以采用其他方式进行矩阵计算。

81.在一实施例中,(s41-3)依据各个风险客户集合对应的差距特征值,确定该客户集合对应的风险客户集合,包括:

82.确定各个风险客户集合对应的差距特征值的模长是否都小于差距阈值;

83.如果存在风险客户集合,满足该风险客户集合对应的差距特征值的模长都小于差距阈值,则将该风险客户集合作为该客户集合对应的风险客户集合;

84.如果不存在风险客户集合,满足该风险客户集合对应的差距特征值的模长都小于差距阈值,则顺序执行如下步骤:

85.确定该客户集合的相似客户集合;

86.依据该客户集合的相似客户集合在当前时期对应的关联子时期的交易数据,更新该客户集合对应的交易矩阵;

87.依据更新后的该客户集合对应的交易矩阵、各个风险客户集合对应的交易矩阵,确定该客户集合对应的风险客户集合。

88.在一实施例中,确定该客户集合的相似客户集合,包括:

89.将除该客户集合之外的其他客户集合作为潜在相似集合;

90.对于每一潜在相似集合,将该潜在相似集合的每一客户与该客户集合的每一客户的关联值作为该客户集合与该潜在相似集合的潜在关联值;

91.将该客户集合与该潜在相似集合的潜在关联值的均值作为该客户集合与该潜在相似集合的关联值;

92.依据该客户集合与各个潜在相似集合的关联值,确定该客户集合的相似客户集合。

93.在一实施例中,按照如下方法确定任何两个客户的关联值:

94.获取各个客户对应的潜在关联账户、各个客户与对应的潜在关联账户的潜在关联值;

95.对于任何两个客户,如果该两个客户对应的潜在关联账户的交集非空,则将该两个客户作为关联客户组合;依据该两个客户与该交集的潜在关联账户的潜在关联值,初始化该两个客户的关联值;初始化该两个客户的关联值变化量为一固定数值,其中,该固定数值大于变化量阈值;

96.循环执行如下步骤,直到对于任何关联客户组合,都满足该关联客户组合包含的两个客户的关联值变化量小于变化量阈值:

97.找到关联客户组合,满足该关联客户组合包含的两个客户的关联值变化量大于变化量阈值;

98.确定该关联客户组合包含的两个客户对应的潜在关联账户的交集;

99.依据该两个客户与该交集的潜在关联账户的潜在关联值,确定该两个客户的潜在关联值;

100.当该两个客户的关联值小于该两个客户的潜在关联值时,将该两个客户的关联值更新为该两个客户的潜在关联值,并将该两个客户的关联值变化量更新为该两个客户在更新后的关联值与在更新前的关联值的差。

101.需要说明的是,尽管在上述实施例及附图中以特定顺序描述了本发明方法的操作,但是,这并非要求或者暗示必须按照该特定顺序来执行这些操作,或是必须执行全部所示的操作才能实现期望的结果。附加地或备选地,可以省略某些步骤,将多个步骤合并为一个步骤执行,和/或将一个步骤分解为多个步骤执行。

102.在介绍了本发明示例性实施方式的方法之后,接下来,参考图4对本发明示例性实施方式的控制贷款风险的装置进行介绍。

103.控制贷款风险的装置的实施可以参见上述方法的实施,重复之处不再赘述。以下所使用的术语“模块”或者“单元”,可以是实现预定功能的软件和/或硬件的组合。尽管以下实施例所描述的装置较佳地以软件来实现,但是硬件,或者软件和硬件的组合的实现也是可能并被构想的。

104.基于同一发明构思,本发明还提出了一种控制贷款风险的装置,如图4所示,该装置包括:

105.分类模块110,用于对银行客户进行分类,获得多个客户集合;

106.数据处理模块120,用于对于每个客户集合,依据该客户集合的交易数据和贷款数据,确定该客户集合对应的交易矩阵和贷款不良率;

107.风险客户集合确定模块130,用于依据贷款不良率,确定多个风险客户集合;

108.模型确定模块140,用于依据交易矩阵和风险客户集合,确定每个客户集合对应的贷款风险预测模型;

109.风险控制模块150,用于当客户申请贷款时,依据该客户归属的客户集合对应的贷款风险预测模型,对本次贷款进行风险控制。

110.在一实施例中,数据处理模块具体用于:

111.将客户集合的贷款数据中涉及风险的贷款数据的占比作为该客户集合对应的贷款不良率;

112.设定多个历史子时期;

113.依据该客户集合在各个历史子时期的交易数据,确定该客户集合在各个历史子时期的交易矩阵;

114.依据该客户集合在各个历史子时期的交易矩阵,确定该客户集合的时期关联长度;

115.依据该客户集合的时期关联长度,确定当前时期对应的关联子时期;

116.依据该客户集合在当前时期对应的关联子时期的交易数据,确定该客户集合对应的交易矩阵。

117.在一实施例中,数据处理模块具体用于:

118.对于每一历史子时期,确定该客户集合在该历史子时期的每一交易数据的交易渠道和交易类别;

119.将该交易数据作为该交易渠道和该交易类别的交易数据;

120.依据该交易渠道和该交易类别的交易数据,将该交易数据包含的交易数量作为该交易渠道和该交易类别对应的交易数量;

121.该客户集合在各个历史子时期的交易矩阵,其中,该交易矩阵的行对应交易渠道,列对应交易类别,对于该交易矩阵的每一元素,将该元素对应的交易渠道和交易类别对应的交易数量作为该元素的值。

122.在一实施例中,数据处理模块具体用于:

123.对于每一历史子时期与在该子时期之后的每一后续历史子时期,确定该客户集合在该历史子时期的交易矩阵与在该后续历史子时期的交易矩阵的交易矩阵差;

124.依据该交易矩阵差的行数和列数,对该矩阵差进行补0获得方阵,将获得的方阵的特征值作为该历史子时期与该后续历史子时期的关联特征值;

125.依据该历史子时期与在该子时期之后的各个后续历史子时期的关联特征值,确定该历史子时期对应的关联子时期;

126.依据该历史子时期对应的关联子时期,确定该历史子时期对应的时期关联长度;

127.依据各个历史子时期对应的时期关联长度,确定该客户集合的时期关联长度。

128.在一实施例中,数据处理模块具体用于:

129.对于该历史子时期对应的每一关联子时期,确定该关联子时期与该历史子时期的时期差;

130.如果与该历史子时期的时期差小于该时期差的时期都是该历史子时期对应的关联子时期,则将该关联子时期作为该历史子时期对应的关联后续子时期;

131.将该历史子时期对应的关联后续子时期中时间最靠后的关联后续子时期作为该历史子时期对应的后续边界时期;

132.依据该历史子时期、该历史子时期对应的后续边界时期,确定该历史子时期对应的时期关联长度。

133.在一实施例中,数据处理模块具体用于:

134.确定该客户集合在当前时期对应的关联子时期的每一交易数据的交易渠道和交易类别;

135.将该交易数据作为该交易渠道和该交易类别的交易数据;

136.依据该交易渠道和该交易类别的交易数据,将该交易数据包含的交易数量作为该交易渠道和该交易类别对应的交易数量;

137.确定该客户集合对应的交易矩阵,其中,该交易矩阵的行对应交易渠道,列对应交易类别,对于该交易矩阵的每一元素,将该元素对应的交易渠道和交易类别对应的交易数量作为该元素的值。

138.在一实施例中,模型确定模块具体用于:

139.对于每个客户集合,依据该客户集合对应的交易矩阵、各个风险客户集合对应的交易矩阵,确定该客户集合对应的风险客户集合;

140.依据该客户集合对应的风险客户集合的交易数据和贷款数据,训练预测模型,获得该客户集合对应的贷款风险预测模型。

141.在一实施例中,模型确定模块具体用于:

142.对于每一风险客户集合,依据该风险客户集合对应的交易矩阵、该客户集合对应的交易矩阵,确定该风险客户集合对应该客户集合的差距矩阵差;

143.当该风险客户集合对应该客户集合的差距矩阵差的行数等于列数时,将该风险客户集合对应该客户集合的差距矩阵差的非0特征值作为该风险客户集合对应的差距特征值;否则,依据该行数和该列数对该差距矩阵差进行补0获得方阵,将获得的方阵的非0特征值作为该风险客户集合对应的差距特征值;

144.依据各个风险客户集合对应的差距特征值,确定该客户集合对应的风险客户集合。

145.应当注意,尽管在上文详细描述中提及了控制贷款风险的装置的若干模块,但是这种划分仅仅是示例性的并非强制性的。实际上,根据本发明的实施方式,上文描述的两个或更多模块的特征和功能可以在一个模块中具体化。反之,上文描述的一个模块的特征和功能可以进一步划分为由多个模块来具体化。

146.基于前述发明构思,如图5所示,本发明还提出了一种计算机设备500,包括存储器510、处理器520及存储在存储器510上并可在处理器520上运行的计算机程序530,所述处理器520执行所述计算机程序530时实现前述控制贷款风险的方法。

147.基于前述发明构思,本发明提出了一种计算机可读存储介质,所述计算机可读存储介质存储有计算机程序,所述计算机程序被处理器执行时实现前述控制贷款风险的方法。

148.基于前述发明构思,本发明提出了一种计算机程序产品,所述计算机程序产品包括计算机程序,所述计算机程序被处理器执行时实现控制贷款风险的方法。

149.本发明提出的控制贷款风险的方法及装置通过对银行客户进行分类,获得多个客户集合;对于每个客户集合,依据该客户集合的交易数据和贷款数据,确定该客户集合对应的交易矩阵和贷款不良率;依据贷款不良率,确定多个风险客户集合;依据交易矩阵和风险客户集合,确定每个客户集合对应的贷款风险预测模型;当客户申请贷款时,依据该客户归属的客户集合对应的贷款风险预测模型,对本次贷款进行风险控制,整体方案可以对贷款风险进行有效控制,降低贷款风险,增强银行的风险控制能力。

150.本技术技术方案中对数据的获取、存储、使用、处理等均符合国家法律法规的相关规定。

151.本领域内的技术人员应明白,本发明的实施例可提供为方法、装置、或计算机程序产品。因此,本发明可采用完全硬件实施例、完全软件实施例、或结合软件和硬件方面的实施例的形式。而且,本发明可采用在一个或多个其中包含有计算机可用程序代码的计算机可用存储介质(包括但不限于磁盘存储器、cd-rom、光学存储器等)上实施的计算机程序产品的形式。

152.本发明是参照根据本发明实施例的方法和计算机程序产品的流程图和/或方框图

来描述的。应理解可由计算机程序指令实现流程图和/或方框图中的每一流程和/或方框、以及流程图和/或方框图中的流程和/或方框的结合。可提供这些计算机程序指令到通用计算机、专用计算机、嵌入式处理机或其他可编程数据处理设备的处理器以产生一个机器,使得通过计算机或其他可编程数据处理设备的处理器执行的指令产生用于实现在流程图一个流程或多个流程和/或方框图一个方框或多个方框中指定的功能的装置。

153.这些计算机程序指令也可存储在能引导计算机或其他可编程数据处理设备以特定方式工作的计算机可读存储器中,使得存储在该计算机可读存储器中的指令产生包括指令装置的制造品,该指令装置实现在流程图一个流程或多个流程和/或方框图一个方框或多个方框中指定的功能。

154.这些计算机程序指令也可装载到计算机或其他可编程数据处理设备上,使得在计算机或其他可编程设备上执行一系列操作步骤以产生计算机实现的处理,从而在计算机或其他可编程设备上执行的指令提供用于实现在流程图一个流程或多个流程和/或方框图一个方框或多个方框中指定的功能的步骤。

155.最后应说明的是:以上所述实施例,仅为本发明的具体实施方式,用以说明本发明的技术方案,而非对其限制,本发明的保护范围并不局限于此,尽管参照前述实施例对本发明进行了详细的说明,本领域的普通技术人员应当理解:任何熟悉本技术领域的技术人员在本发明揭露的技术范围内,其依然可以对前述实施例所记载的技术方案进行修改或可轻易想到变化,或者对其中部分技术特征进行等同替换;而这些修改、变化或者替换,并不使相应技术方案的本质脱离本发明实施例技术方案的精神和范围,都应涵盖在本发明的保护范围之内。因此,本发明的保护范围应所述以权利要求的保护范围为准。

相关技术

网友询问留言

已有0条留言

- 还没有人留言评论。精彩留言会获得点赞!

1