基于分类模型的客户管理方法及其装置、电子设备与流程

本发明涉及金融科技领域或其他相关领域,具体而言,涉及一种基于分类模型的客户管理方法及其装置、电子设备。

背景技术:

1、金融行业范围广,产品复杂,种类繁多,同时金融行业的目标客户几乎遍及所有的社会阶层和地理区域,客户的社会构成也非常复杂,客户的金融需求多样化。因此,金融机构需要对涉及的客户进行合理的分类,以便更好的满足客户的金融业务需求。

2、相关技术中,进行客户分类时,多采用四色模型,将金融机构的客户划分为正常客户、风险客户、违约客户以及其他客户,但是这种客户分类方式存在明显的弊端:对于逾期违约客户无法标定逾期类型以及逾期原因,无法满足金融业务日益复杂的多样化需求。

3、针对上述的问题,目前尚未提出有效的解决方案。

技术实现思路

1、本发明实施例提供了一种基于分类模型的客户管理方法及其装置、电子设备,以至少解决相关技术中客户分类方式,存在无法标定逾期类型以及逾期原因,无法满足金融业务多样化需求的技术问题。

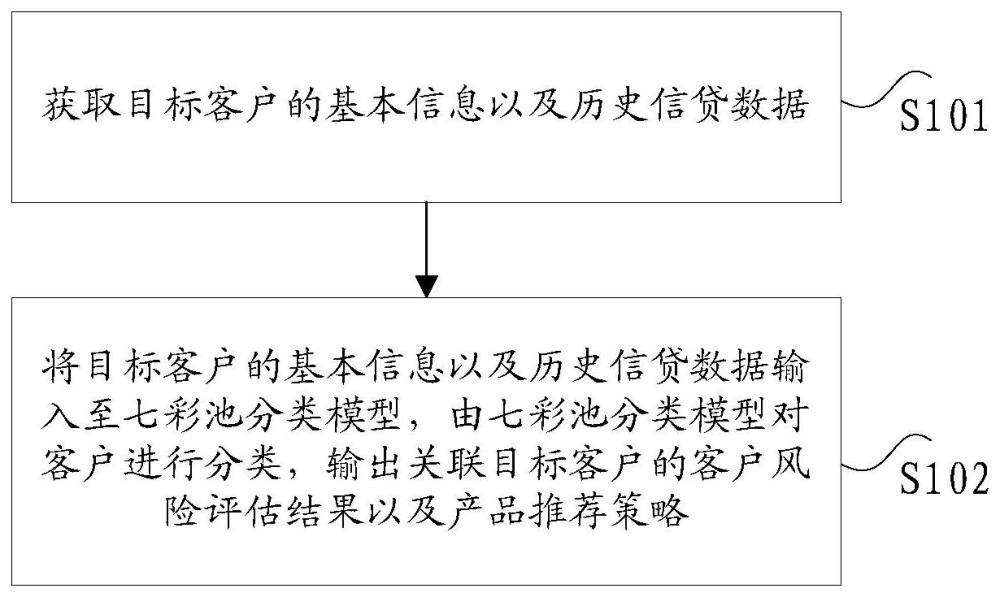

2、根据本发明实施例的一个方面,提供了一种基于分类模型的客户管理方法,包括:获取目标客户的基本信息以及历史信贷数据;将所述目标客户的基本信息以及历史信贷数据输入至七彩池分类模型,由所述七彩池分类模型对客户进行分类,输出关联所述目标客户的客户风险评估结果以及产品推荐策略,其中,所述七彩池分类模型中包含七种颜色以及每种颜色记录的所属分类层级的客户对应的信贷正常信息、信贷逾期类型、信贷逾期原因以及信贷违约信息。

3、可选地,所述七彩池分类模型是通过如下方式构建的:获取已注册的n个客户的客户基本信息以及历史客户信贷信息,n为大于1的正整数;从所述客户基本信息以及所述历史客户信贷信息中提取客户的信贷数据特征,其中,所述客户信贷数据特征包括下述至少之一:逾期次数、逾期金额占信用授信的比例、欠息金额;基于客户的信贷数据特征,构建七彩池初始模型;评估所述七彩池初始模型的分类结果是否符合模型性能需求;在评估结果指示所述七彩池初始模型的分类结果不符合模型性能需求的情况下,调整所述七彩池初始模型的模型结构以及模型网络神经元参数;或者,在评估结果指示所述七彩池初始模型的分类结果满足模型性能需求的情况下,确认训练完毕,得到所述七彩池分类模型。

4、可选地,从所述客户基本信息以及所述历史客户信贷信息中提取客户的信贷数据特征的步骤,包括:提取所述客户基本信息中每个客户的客户金融账户以及客户标识;对于每个所述客户,以所述客户金融账户以及所述客户标识为索引条件,查询所述历史客户信贷信息关联该客户的信贷逾期序列,统计总逾期次数以及逾期金额;分析所述信贷逾期序列,计算所述逾期金额占机构信用授信的比例;计算所述客户的本金在信贷周期内的利息以及逾期后的欠息金额;综合所述客户的总逾期次数、逾期金额、所述逾期金额占机构信用授信的比例以及欠息金额,得到所述客户的信贷数据特征。

5、可选地,基于客户的信贷数据特征,构建七彩池初始模型的步骤,包括:定义七彩池初始模型的颜色含义,其中,在定义颜色含义时包括:定义灰色-未分类,定义绿色-无风险客户,定义黄,橙,红-风险客户,定义紫色-违约客户,定义浅紫色为指定颜色,所述浅紫色与紫色一起使用,对违约客户的补充描述;根据所述客户的信贷数据特征进行颜色分类,其中,颜色分类的策略包括:无逾期欠息为绿色的客户、贷款本金逾期或欠息在第一指定时长内的个人客户为黄色客户、贷款本金逾期或欠息在第二指定时长内的个人客户为橙色客户、贷款本金逾期或欠息在第三指定时长内的个人客户为红色客户、资产不良为紫色客户,所述第一指定时长小于所述第二指定时长,所述第二指定时长小于所述第三指定时长。

6、可选地,在所述客户的颜色分类为紫色客户的情况下,采用浅紫色对违约客户的补充描述,包括:第一类补充描述:同一客户在其他金融机构交叉违约,或,当前金融机构内交叉违约;第二类补充描述:在第四指定时长内出现机构主管临时性逾期或超出欠息2次的还本付息异常的法人客户,其中,临时性逾期是指在还款日的预设临近时长内未按期还款,所述第四指定时长大于所述第三指定时长;第三类补充描述:已调整过分期还款计划之后再次出现还本付息异常的法人客户;第四类补充描述:结息周期调整为半年及以上的法人客户;第五类补充描述:当前金融机构在内审调查阶段发现存在风险隐患或要求下调资产质量分类的客户;第六类补充描述:本金逾期或欠息的总时长,超出第一指定时长,且小于第五指定时长内逾期或欠息超出8次的个人客户,其中,所述第五指定时长大于所述第四指定时长。

7、可选地,获取已注册的n个客户的客户基本信息以及历史客户信贷信息的步骤,包括:调取在当前金融机构中已注册的n个客户的客户基本信息,n为大于1的正整数;基于所述客户基本信息,从所述当前金融机构的资产库中查询每个客户的第一客户信贷信息,其中,所述客户信贷信息包括下述至少之一:贷款金额、贷款期限、还款情况、历史逾期记录、欠息记录;采用联邦学习算法,从其他金融机构中获取每个所述客户的第二客户信贷信息;以每个客户的客户标识为索引条件,综合每个所述客户的所述第一客户信贷信息以及所述第二客户信贷信息,得到关联每个所述客户的历史客户信贷信息。

8、可选地,在获取已注册的n个客户的客户基本信息以及历史客户信贷信息之后,还包括:对每个所述客户的客户基本信息以及历史客户信贷信息进行预处理,其中,预处理方式包括下述至少之一:删除重复数据、填补缺失值、整理异常值。

9、根据本发明实施例的另一方面,还提供了一种基于分类模型的客户管理装置,包括:获取单元,用于获取目标客户的基本信息以及历史信贷数据;客户分类单元,用于将所述目标客户的基本信息以及历史信贷数据输入至七彩池分类模型,由所述七彩池分类模型对客户进行分类,输出关联所述目标客户的客户风险评估结果以及产品推荐策略,其中,所述七彩池分类模型中包含七种颜色以及每种颜色记录的所属分类层级的客户对应的信贷正常信息、信贷逾期类型、信贷逾期原因以及信贷违约信息。

10、可选地,基于分类模型的客户管理装置在构建所述七彩池分类模型时,包括:信息获取单元,用于获取已注册的n个客户的客户基本信息以及历史客户信贷信息,n为大于1的正整数;特征提取单元,用于从所述客户基本信息以及所述历史客户信贷信息中提取客户的信贷数据特征,其中,所述客户信贷数据特征包括下述至少之一:逾期次数、逾期金额占信用授信的比例、欠息金额;模型构建单元,用于基于客户的信贷数据特征,构建七彩池初始模型;性能评估单元,用于评估所述七彩池初始模型的分类结果是否符合模型性能需求;模型调整单元,用于在评估结果指示所述七彩池初始模型的分类结果不符合模型性能需求的情况下,调整所述七彩池初始模型的模型结构以及模型网络神经元参数;或者,训练结束单元,用于在评估结果指示所述七彩池初始模型的分类结果满足模型性能需求的情况下,确认训练完毕,得到所述七彩池分类模型。

11、可选地,所述特征提取单元包括:提取模块,用于提取所述客户基本信息中每个客户的客户金融账户以及客户标识;查询模块,用于对于每个所述客户,以所述客户金融账户以及所述客户标识为索引条件,查询所述历史客户信贷信息关联该客户的信贷逾期序列,统计总逾期次数以及逾期金额;分析模块,用于分析所述信贷逾期序列,计算所述逾期金额占机构信用授信的比例;计算模块,用于计算所述客户的本金在信贷周期内的利息以及逾期后的欠息金额;综合模块,用于综合所述客户的总逾期次数、逾期金额、所述逾期金额占机构信用授信的比例以及欠息金额,得到所述客户的信贷数据特征。

12、可选地,所述模型构建单元包括:定义模块,用于定义七彩池初始模型的颜色含义,其中,在定义颜色含义时包括:定义灰色-未分类,定义绿色-无风险客户,定义黄,橙,红-风险客户,定义紫色-违约客户,定义浅紫色为指定颜色,所述浅紫色与紫色一起使用,对违约客户的补充描述;颜色分类模块,用于根据所述客户的信贷数据特征进行颜色分类,其中,颜色分类的策略包括:无逾期欠息为绿色的客户、贷款本金逾期或欠息在第一指定时长内的个人客户为黄色客户、贷款本金逾期或欠息在第二指定时长内的个人客户为橙色客户、贷款本金逾期或欠息在第三指定时长内的个人客户为红色客户、资产不良为紫色客户,所述第一指定时长小于所述第二指定时长,所述第二指定时长小于所述第三指定时长。

13、可选地,在所述客户的颜色分类为紫色客户的情况下,基于分类模型的客户管理装置在采用浅紫色对违约客户的补充描述,包括:第一类补充描述:同一客户在其他金融机构交叉违约,或,当前金融机构内交叉违约;第二类补充描述:在第四指定时长内出现机构主管临时性逾期或超出欠息2次的还本付息异常的法人客户,其中,临时性逾期是指在还款日的预设临近时长内未按期还款,所述第四指定时长大于所述第三指定时长;第三类补充描述:已调整过分期还款计划之后再次出现还本付息异常的法人客户;第四类补充描述:结息周期调整为半年及以上的法人客户;第五类补充描述:当前金融机构在内审调查阶段发现存在风险隐患或要求下调资产质量分类的客户;第六类补充描述:本金逾期或欠息的总时长,超出第一指定时长,且小于第五指定时长内逾期或欠息超出8次的个人客户,其中,所述第五指定时长大于所述第四指定时长。

14、可选地,所述信息获取单元包括:信息调取模块,用于调取在当前金融机构中已注册的n个客户的客户基本信息,n为大于1的正整数;信息查询模块,用于基于所述客户基本信息,从所述当前金融机构的资产库中查询每个客户的第一客户信贷信息,其中,所述客户信贷信息包括下述至少之一:贷款金额、贷款期限、还款情况、历史逾期记录、欠息记录;信息获取模块,用于采用联邦学习算法,从其他金融机构中获取每个所述客户的第二客户信贷信息;信息综合模块,用于以每个客户的客户标识为索引条件,综合每个所述客户的所述第一客户信贷信息以及所述第二客户信贷信息,得到关联每个所述客户的历史客户信贷信息。

15、可选地,基于分类模型的客户管理装置还包括:预处理单元,用于在获取已注册的n个客户的客户基本信息以及历史客户信贷信息之后,对每个所述客户的客户基本信息以及历史客户信贷信息进行预处理,其中,预处理方式包括下述至少之一:删除重复数据、填补缺失值、整理异常值。

16、根据本发明实施例的另一方面,还提供了一种计算机可读存储介质,所述计算机可读存储介质包括存储的计算机程序,其中,在所述计算机程序运行时控制所述计算机可读存储介质所在设备执行上述任意一项的基于分类模型的客户管理方法。

17、根据本发明实施例的另一方面,还提供了一种电子设备,包括一个或多个处理器和存储器,所述存储器用于存储一个或多个程序,其中,当所述一个或多个程序被所述一个或多个处理器执行时,使得所述一个或多个处理器实现上述任意一项的基于分类模型的客户管理方法。

18、根据本发明实施例的另一方面,还提供了一种计算机程序产品,包括计算机程序,所述计算机程序被处理器执行时实现上述任意一项所述的基于分类模型的客户管理方法的步骤。

19、在本公开中,获取目标客户的基本信息以及历史信贷数据;将目标客户的基本信息以及历史信贷数据输入至七彩池分类模型,由七彩池分类模型对客户进行分类,输出关联目标客户的客户风险评估结果以及产品推荐策略,七彩池分类模型中包含七种颜色以及每种颜色记录的所属分类层级的客户对应的信贷正常信息、信贷逾期类型、信贷逾期原因以及信贷违约信息。

20、由上述公开内容,本公开提供了一种考虑客户贷款的逾期欠息等详细信息的七彩池分类模型,通过该七彩池分类模型,自动根据客户实际情况,对客户进行颜色标记以及客户分类,根据客户的颜色分类标签,金融机构可以指定不同的风险控制角色和产品推荐策略,提高金融机构的业务水平和客户满意度,从而解决相关技术中客户分类方式,存在无法标定逾期类型以及逾期原因,无法满足金融业务多样化需求的技术问题。

- 还没有人留言评论。精彩留言会获得点赞!